Por qué los bonos temáticos pueden ser un éxito en América Latina y el Caribe

Hasta no hace tanto tiempo, los inversores en general veían la inversión en sostenibilidad como algo complementario, y habrían proclamado que, en medio de una crisis global, las economías verían una reversión a sus fundamentos. Qué rápido cambia todo.

La inversión ambiental, social y de gobernanza (ASG), que apunta a empresas que buscan rentabilidad junto con impacto social, tuvo un rápido crecimiento durante el último año y no parece frenarse. Estimaciones conservadoras de Bloomberg Intelligence indican que a un ritmo de crecimiento anual del 15 % — la mitad del ritmo real de los últimos cinco años — los activos ASG administrados llegarán a los US$53 billones para el año 2025, lo que representa más de un tercio del total proyectado de US$140,5 billones en activos administrados.

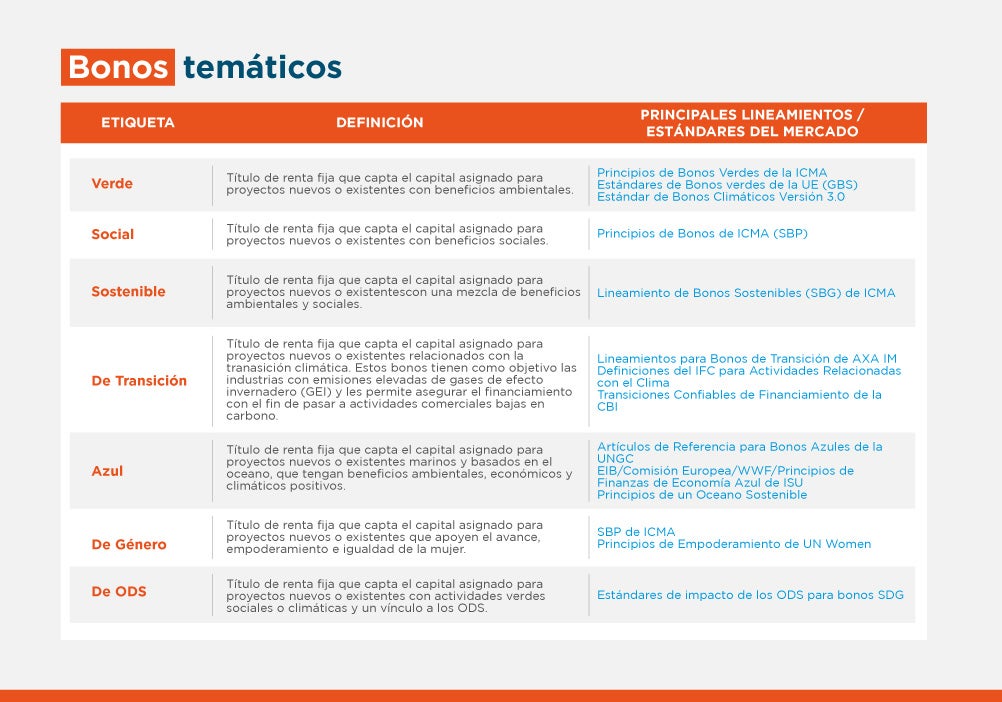

Las acciones tradicionalmente han dominado el mercado ASG y seguirán haciéndolo, pero el lado de la ecuación que corresponde a la deuda ofrecerá las soluciones más innovadoras para abordar los desafíos de la sostenibilidad. Aquí es donde entran los bonos verdes, sociales y sostenibles, comúnmente llamados bonos temáticos.

Esta clase de bono demuestra resiliencia en tiempos de crisis y resulta atractiva cuando se trata de abordar los temas relacionados con el desarrollo. Tanto los gobiernos como las empresas están aprovechando la oportunidad para emitir bonos temáticos con el objetivo de financiar proyectos destinados a resolver los desafíos del cambio climático, compromisos nacionales asumidos bajo el Acuerdo de París y los Objetivos de Desarrollo Sostenible (ODS) de la ONU.

El mercado mundial de bonos temáticos está en rápida expansión con una deuda sostenible por un valor de USD 700.000 millones emitida solo en 2020; esto es casi el doble del volumen del año anterior.

Si bien Europa siempre ha representado la mayor porción de emisiones de bonos temáticos, América Latina y el Caribe (ALC) ha sido la región con más rápido crecimiento, y el interés de los inversores está desplazándose cada vez más hacia los mercados en desarrollo. ¿Cómo se explica este giro? Observamos tres razones por las cuales el sector privado de ALC está preparado para capitalizar este mercado incipiente:

- ALC muestra altos niveles de oportunidades de inversión sostenible, sumados a rendimientos favorables. A pesar de su rápido crecimiento, es indiscutible que ALC está retrasada en cuanto a volúmenes globales de emisión temática. Un gran número de actores desea entrar en el juego y ALC presenta características atractivas para los inversores ASG: ofrece diversificación y atractivos rendimientos.

- Hay mayor claridad en torno a las normas y transparencia respecto del uso de los beneficios: la transparencia y la integridad son fundamentales para atraer a inversores privados. El mercado temático evolucionó de bonos autodenominados a una deuda con revisión externa. Los principios de la Asociación Internacional del Mercado de Capitales (ICMA) y los Estándares Internacionales para los Bonos Climáticos — para los bonos verdes — ayudaron a normalizar el mercado, lo que proporcionó un marco para el uso de los beneficios, la evaluación y selección de los proyectos, la administración de los beneficios y la generación de informes.

- Los emisores del sector privado muestran interés por la innovación: Hasta hace muy poco tiempo, el sector público dominaba la emisión de bonos temáticos y representaba dos tercios del volumen total de bonos acumulado. Ahora la marea está cambiando y, en el último año la emisión temática del sector privado, de unos US$10.000 millones, está por encima de la del sector público, con alrededor de US$7.000 millones.

La cuestión entonces es cómo deberían posicionarse los emisores de bonos temáticos ante esta oportunidad.

El sector público ya sentó las bases para establecer los estándares del mercado y participar en las emisiones de bonos. Por ejemplo, Chile emitió lineamientos para la emisión de bonos verdes en 2018 y se convirtió en el primer soberano en emitir bonos verdes certificados en ALC. Las bolsas de valores de Colombia, Costa Rica y la República Dominicana también publicaron lineamientos similares.

Los supervisores financieros están tomando medidas para integrar ASG en los procesos de decisión de inversiones; por ejemplo, los fondos de pensión de Chile deben informar cómo incorporan la ASG y los factores de riesgo climático en sus políticas de inversión. Los bonos de género — una subclase de los bonos sociales — han explotado en la región, y BID Invest estructuró y suscribió una emisión de bonos por US$100 millones del Banco Davivienda, la primera emisión de un bono relacionado con el género en el mundo con incentivos basados en el logro de resultados. Todas estas novedades contribuyen a generalizar aún más las cuestiones ASG.

BID Invest lanzó recientemente una guía de ejecución, Sostenibilidad Financiera a través de los Mercados de Capitales, en la que se traza un mapa de ruta práctico para los emisores privados que buscan emitir bonos temáticos al tiempo que se alinean con las mejores prácticas del mercado.

Los puntos clave de la guía son que la capacidad ASG interna debe estar adecuadamente definida antes de una emisión; ese vínculo temático debe basarse en objetivos de impacto claros y metas alcanzables y, lo que es más importante, los emisores deben comprometerse a realizar un seguimiento estrecho y presentar informes transparentes y regulares sobre el desempeño para generar confianza.

Los datos de fin de año 2020 de Europa y América del Norte ilustran los beneficios de mercado, con una significativa sobresuscripción y un diferencial de compresión más ajustado en comparación con los bonos normales, evidencia que sugiere que estos bonos disfrutan de una "prima verde" frente a sus contrapartes.

Otra buena noticia es que BID Invest está listo para trabajar con los emisores para asegurarse de que puedan manejar el proceso. La guía de BID Invest incluye un proceso de cinco pasos sobre la emisión desde el diseño hasta la presentación de informes, e incluye una matriz de evaluación sobre la preparación de un emisor. Aprovechar esta última ola de innovación financiera, junto con herramientas para diseñar una emisión exitosa, ayudará a la región a salir fortalecida de la pandemia.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse