Ventajas comerciales de los bonos vinculados a la sostenibilidad

Los bonos vinculados a la sostenibilidad (SLB, por sus siglas en inglés) son toda una novedad, y en poco tiempo han generado un creciente interés dentro del mercado. Estos instrumentos basados en el desempeño vinculan el cupón a resultados de sostenibilidad predeterminados que dan lugar a mejoras materiales, sin que existan restricciones en la utilización de los ingresos.

Si bien ya hemos hablado de esto antes, ¿cuáles son exactamente sus ventajas para los emisores, y cómo pueden las empresas aprovecharlas de manera eficaz?

- La estrategia pragmática

Al comprometerse con objetivos ambiciosos que, de no cumplirse, se traducen en el pago de un cupón extra a los bonistas, las empresas se comprometen a “jugarse el pellejo". Ésta es una indicación directa a las partes interesadas acerca de la importancia de una estrategia corporativa de sostenibilidad. El evidente nexo entre la financiación y el compromiso de sostenibilidad de la empresa refuerza esta agenda tanto a nivel interno, como externo.

Los empleados con funciones de "sostenibilidad" que antes se les dificultaba aprobar iniciativas ASG (ambientales, sociales y de gobernanza) pueden ahora aprovechar las consecuencias negativas del instrumento de financiación; es decir, la penalización mediante el cupón. A la vez, el personal del departamento financiero puede comprender mejor su rol dentro del programa ASG de la empresa.

A nivel externo, las empresas pueden expresar su visión emprendedora mediante la verificación creíble de una opinión externa que compara sus compromisos con los referentes de la industria, las normas internacionales y otras referencias. Las opiniones externas ofrecen a todas las partes interesadas la seguridad de que los indicadores clave de desempeño (KPI, por su sigla en inglés) son ambiciosos y creíbles. Esto, a su vez, facilita la emergencia de alianzas.

- Enfoque significativo y hecho a la medida

A la fecha, la mayoría de los SLB provienen de industrias ligadas al uso intensivo de recursos naturales con KPI vinculados a objetivos ambientales y de descarbonización. Pero los SLB no se inclinan por ningún tipo de emisor específico.

Simpar, una empresa brasileña de transportes, se ha comprometido a reducir las emisiones de GEI; Berlin Hyp es una institución financiera que se ha comprometido a reducir las emisiones de CO2 para toda su cartera crediticia; y Novartis, una farmacéutica multinacional, se comprometió a mejorar el acceso de sus medicamentos para pacientes provenientes de familias con bajos ingresos.

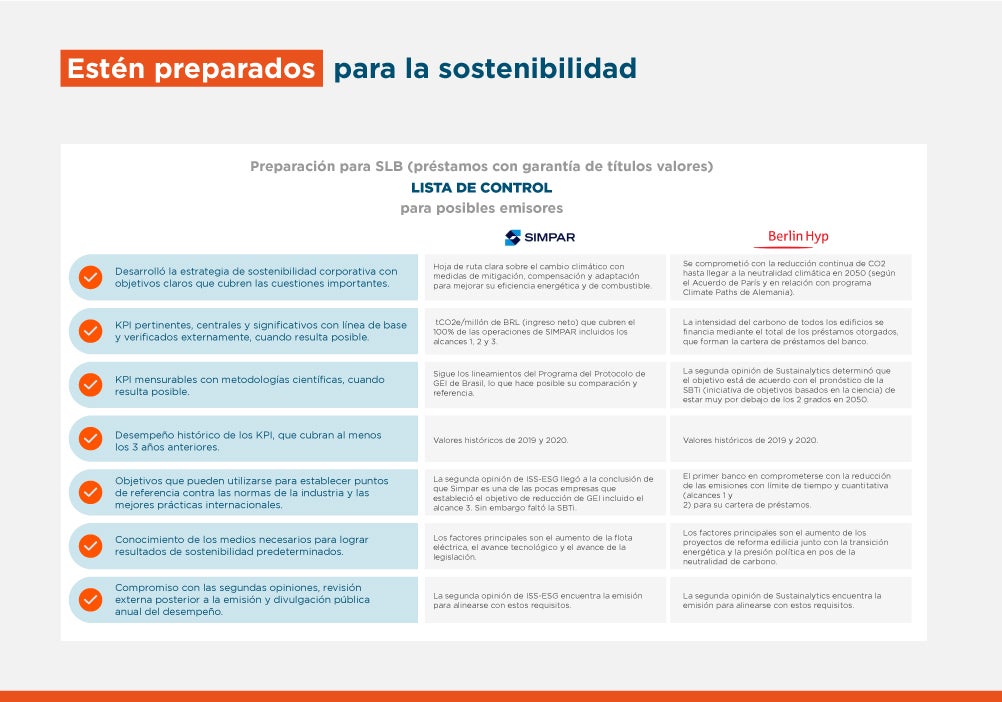

Un inconveniente evidente es que esta flexibilidad y la falta de estandarización pueden dar lugar a riesgos de lavado de imagen a través de la sostenibilidad. Por ello, las empresas deben escoger KPI materiales y objetivos ambiciosos que amparen la emisión del escrutinio público. Los KPI deben cumplir con el rigor de los criterios de los principios de los SLB por parte de la Asociación Internacional de Mercados de Capitales (ICMA, por su sigla en inglés): ser relevantes, esenciales y materiales para el negocio principal; ser medibles; ser verificables externamente; y ser comparables con otras organizaciones.

- Uso de las ganancias dirigidas a fines corporativos generales

Antes de que aparecieran los SLB, los bonos verdes, sociales o sostenibles eran el único instrumento temático disponible, y vinculaban las ganancias a proyectos verdes o sociales específicos. Aunque había interés por parte de empresas de diversos sectores, algunas, dada la naturaleza de su negocio o por déficits en su cartera de inversión para proyectos sostenibles, se veían frenadas en su camino hacia la emisión temática.

Los SLB escinden el vínculo entre una empresa que desea emitir una deuda sostenible y la inversión necesaria para cumplir su objetivo de sostenibilidad. Este instrumento captura los avances en materia de ASG de manera holística, lo que permite a la dirección optimizar el despliegue del gasto para maximizar su impacto.

Esto también reduce la presión sobre las cuentas. No obstante, las empresas interesadas deberían poder cumplir con los requisitos mínimos de los principios rectores de la ICMA. Los SLB deberían tratarse como un instrumento de financiación complementario a los productos temáticos tradicionales, en función de las necesidades de los emisores y de su trayectoria de sostenibilidad.

- Diversificación de la cartera de inversores e inclusión de inversores ASG mundiales

Muchas de las empresas que han presentado SLB han incursionado antes en los mercados internacionales de capital de deuda. Independientemente de si se trata de un emisor primerizo o frecuente, los SLB permiten una mayor accesibilidad entre los inversores ASG mundiales. Esta estrategia de diversificación ofrece a las empresas la oportunidad de ampliar sus relaciones con los inversores y acercarse a aquellos que son responsables y que, en última instancia, pueden ayudarles a adelantarse a las tendencias, las normas y a la competencia, además de mejorar sus estrategias de sostenibilidad.

- Diferenciarse e inspirar a otros

Los emisores pioneros que lideran el camino de los SLB están utilizando este instrumento para, en primera instancia, distinguirse del resto, pero al final también proporcionan herramientas para que sus pares les sigan. Esto es importante, ya que mientras más emisiones se establezcan, más interés despertarán estos productos para los futuros inversores.

- “Kaizen” de la sostenibilidad

Los SLB obligan a los altos directivos a comprometerse a establecer y alcanzar los KPI relacionados con la sostenibilidad de forma continua. Este marco, denominado Kaizen (del japonés, "cambio a mejor”), es una forma poderosa de alcanzar objetivos significativos a largo plazo mediante cambios incrementales.

Los SLB no deben suponer una emisión única, sino un compromiso continuo de retorno a los mercados de capitales. Un claro ejemplo es Suzano. La empresa brasileña de celulosa y papel emitió su primer SLB en 2020 con KPI asociados a la reducción de la emisión de gases de efecto invernadero. La empresa retornó con una segunda emisión de SLB durante el segundo trimestre, con un cupón vinculado a la intensidad del consumo de agua industrial, y al posicionamiento de mujeres en puestos de liderazgo.

- La guinda del pastel

Los SLB suelen beneficiarse de la sobresuscripción y de la prima del bono verde, o “greenium" ("prima verde"). CapitalReset analizó este fenómeno en Brasil, el país con el mayor número de emisiones de SLB en América Latina y el Caribe.

Tanto en el caso de las emisiones de celulosa como en las de papel, el greenium podría contabilizarse comparando el SLB con emisiones más tradicionales y genéricas que supongan condiciones generales similares. La emisión de Suzano de US$750 millones a 10 años en septiembre de 2020 tuvo como resultado la tasa de interés más baja en la historia de la empresa. La brecha siguió aumentando en el mercado secundario, lo que condujo la reapertura de su emisión dos meses después. Los US$500 millones adicionales resultaron no solo en la tasa de interés más baja de su historia, sino también en la tasa más baja de una empresa brasileña para una emisión internacional a 10 años.

Klabin emitió en enero de 2021 un SLB de US$500 millones con vencimiento a 10 años y un desempeño del 3,2%: el más bajo para una empresa brasileña de clasificación BB+. Ese mismo día, en el mercado secundario, los bonos tradicionales de la empresa con vencimiento a dos años se negociaban al 3,4%.

Aunque el mercado aún está en desarrollo, los SLB llegaron para quedarse. La pregunta que deberían hacerse las empresas es, entonces: ¿por dónde empezar?

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse