Ante la crisis, los gobiernos y los bancos multilaterales de desarrollo deben seguir apoyando a las instituciones financieras

A medida que el brote de COVID-19 causa estragos en toda América Latina y el Caribe (ALC), muchos países están implementando políticas orientadas a aumentar la liquidez de las instituciones financieras y mantener el flujo de crédito dirigido a empresas y hogares. Esto podría ser fundamental para evitar que la crisis actual se propague al sector financiero.

Tal como analizamos en una anterior entrada del blog, por lo general, las instituciones financieras de ALC son ahora más resilientes que durante la crisis financiera mundial de 2008-09 y tienen un mayor alcance. Los hogares y las empresas que se han visto afectados por los estrictos confinamientos recibieron el respaldo de una combinación correcta de políticas, que generalmente incluye medidas obligatorias de tolerancia y moratorias respecto a los préstamos, que han brindado cierto respiro financiero.

La mayoría de estas medidas estuvieron originalmente en vigor durante tres meses; sin embargo, muchas de ellas se prorrogaron mediante una segunda ronda de reestructuraciones que pospusieron los pagos por tres meses adicionales y, en ciertas jurisdicciones, hasta por dos años. A pesar de que estas prórrogas de pagos traen ciertos privilegios regulatorios que ayudan a las instituciones financieras a reducir su consumo de capital y los requisitos en materia de previsiones, es probable que la calidad de los préstamos reestructurados pueda deteriorarse en el futuro, aumentando los préstamos en situación de mora y debilitando los balances de los bancos.

Hasta el momento, los resultados son positivos y alentadores, ya que los bancos han podido mantener la estabilidad, lo cual limita el posible riesgo sistémico. Sin embargo, los indicadores de solidez financiera del segundo trimestre de 2020 muestran algunos efectos esperados de la pandemia.

Los datos correspondientes a México, Chile, Colombia, Perú, Panamá, Ecuador y Guatemala muestran un aumento del 17% en las provisiones para los créditos en mora en junio de 2020 con respecto al promedio de 2015-2019, a medida que los bancos preparan sus balances ante el esperado deterioro de la cartera. Ente el incremento en los cargos por provisiones, la rentabilidad cae casi el 30%, con un promedio del retorno sobre los activos y del retorno de capital del 1,1% y 10,1%, respectivamente.

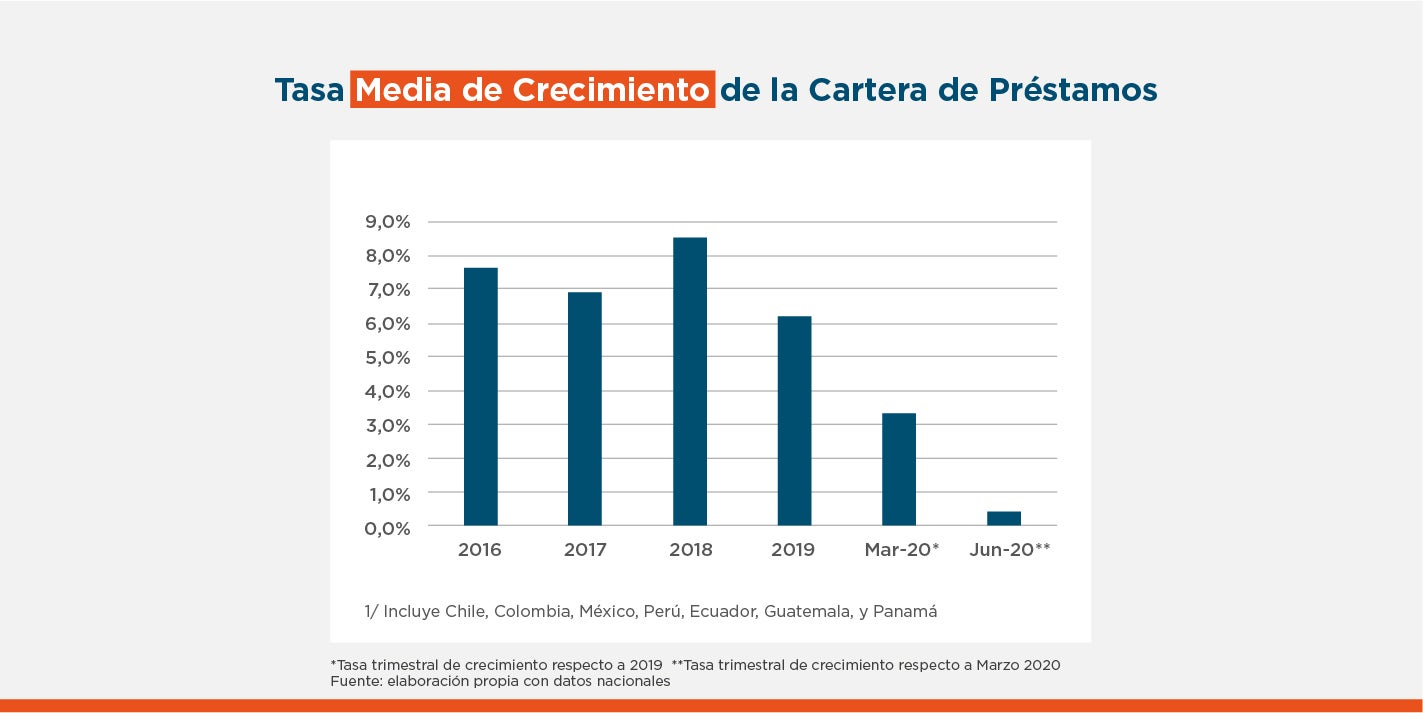

Por ahora los procedimientos de moratoria, reestructuración de préstamos, y contabilidad flexible mantienen los niveles de morosidad y de adecuación patrimonial estables en 2,4% y 14,7%, respectivamente. Además, como era previsto, teniendo en cuenta las medidas de confinamiento generalizadas, la actividad crediticia se desaceleró considerablemente: el crecimiento promedio en el segundo trimestre de 2020 fue de solo un 0,4%.

Sin embargo, esta situación está teniendo un mayor efecto en las instituciones microfinancieras (IMF), que por lo general son más vulnerables que los bancos comerciales. Una encuesta realizada por el Grupo Consultivo de Asistencia a los Pobres (CGAP, por sus siglas en inglés), asociación mundial de más de 30 organizaciones líder de desarrollo, muestra que a abril de 2020 dos tercios de las IMF encuestadas redujeron el otorgamiento de préstamos en más de la mitad; esto busca preservar la liquidez, lo cual afecta a las comunidades de bajos ingresos a las que sirven y obstruye los esfuerzos destinados a la inclusión financiera.

Asimismo, las IMF están expuestas al riesgo de refinanciamiento debido a que dependen sustancialmente del financiamiento institucional, y los inversores se tornan más reacios al riesgo. El CGAP prevé que el 25% de las IMF del mundo afronten problemas de liquidez si no pueden garantizar el refinanciamiento a medida que venzan sus operaciones de fondeo; sin embargo, los datos correspondientes a las IMF de la región de ALC no son tan graves. El plazo promedio otorgado por las IMF a los préstamos reprogramados era de tres meses al comienzo de la pandemia, y los esfuerzos actuales de reprogramación hacen que muchos plazos de los préstamos se extiendan por otros seis a 18 meses. Como tal, el impacto total de la crisis solo se hará evidente en el transcurso de 2020.

Si la crisis se extiende y se demora aún más el regreso a la normalidad, algunas instituciones financieras podrían potencialmente afrontar el riesgo de insolvencia, ya que muchas empresas se verán forzadas a cerrar y los hogares enfrentarán dificultades para cumplir con sus préstamos. Esto podría llevar a los bancos y las IMF a enrocarse para sobrevivir, restringiendo aún más el crédito, lo cual exacerbaría la recesión económica.

Las instituciones financieras tienen una obligación fiduciaria con respecto a sus depositantes y demás partes interesadas con el fin de preservar la integridad de sus balances y, en consecuencia, es más probable que sean cautelosos en estas circunstancias adversas. Para mitigar este riesgo, son esenciales los planes de garantía crediticia auspiciados por los gobiernos, pues permiten a las instituciones financieras mantener el flujo de crédito que será fundamental para reactivar las economías de la región. Argentina, Chile, Colombia, Costa Rica, Honduras, Perú y Uruguay han implementado estos mecanismos de garantía con distintas condiciones y límites de cobertura que se diseñaron para incentivar a los bancos a continuar otorgando préstamos.

Es importante que se continúen implementando estos incentivos en toda la región, ya que las garantías podrían a las instituciones financieras a potenciar el nivel de respaldo gubernamental Con un monto llimitado de recursos comprometidos por adelantado. Sin embargo, es preciso actuar con cautela para evitar el uso inadecuado del respaldo gubernamental a favor de prestatarios inviables.

La función de los bancos públicos en esta crisis también es relevante. La posibilidad de implementar políticas públicas de manera fluida a través de estas instituciones los convierte en un canal fundamental para el rápido despliegue de recursos a los sectores más necesitadas, como las MIPYME y otros segmentos vulnerables de la población. Varios países ya están utilizando sus instituciones financieras estatales para implementar múltiples programas. En paralelo, los bancos comerciales privados y las IMF están bien posicionados para ampliar las iniciativas auspiciadas por los gobiernos con el fin de afrontar la crisis, dada su mayor capilaridad y huella geográfica más amplia.

La regulación, la supervisión y el cumplimiento han mejorado a través de los años con la implementación de recomendaciones de Basilea cada vez más exigentes. Sin embargo, el alcance de esta crisis no tiene precedentes y su efecto pleno aún no se ha dejado sentir en las carteras de crédito. La duración de la crisis y la capacidad de las instituciones financieras para respaldar un retorno al crecimiento en 2021 serán fundamentales para determinar cómo se desarrollará la siguiente fase.

Si bien la mayoría de las IMF no se consideran sistemáticamente importantes, una gran porción de la población vulnerable de la región depende de sus servicios. En consecuencia, es fundamental garantizar su supervivencia y sostenibilidad, así como su continuo papel en la inclusión financiera. El documento de Perspectivas de la Economía Mundial publicado por el FMI apunta a una lenta recuperación en ALC hacia adelante, con una tasa de crecimiento del PIB del 3,6% en 2021. Esto, junto con un sistema financiero hasta ahora resistente, debería colocar a las IF en condiciones de apoyar la recuperación económica de la región.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse