En tiempos confusos, clarificar principios ASG es clave para la banca de la región

Las tensiones en la política y finanzas globales han puesto de relieve la importancia de los factores ambientales, sociales y de gobernanza (ASG) en las decisiones de inversión y endeudamiento. Un estudio reciente muestra conclusiones claves sobre la adopción temprana de estos factores por la banca de América Latina y el Caribe.

Durante mucho tiempo hemos hablado de los factores ASG como algo deseable, aunque no urgente, pero la actualidad internacional remarca que hemos entrado en otra fase. La discusión sobre si, por ejemplo, es aceptable invertir en determinados proyectos de energía y fabricación de armas es candente. Hasta Elon Musk, uno de los hombres más ricos del mundo, se ha metido en la conversación.

Por ello, es importante entender bien en qué punto estamos en la región en cuanto a la adopción de estos factores, qué aceptación existe entre las instituciones financieras, cómo se entienden de forma general y cómo se aplican de forma particular los factores ASG.

Los bancos son especialmente importantes en este tema. Primero, por su rol de intermediarios entre aquellas personas que desean invertir y los que prefieren ahorrar, siendo actores relevantes en la canalización de fondos hacia actividades que puedan tener impacto social y medioambiental. Por otro lado, por los riesgos que enfrenta la banca producto del cambio climático: riesgos de transición que se asocian a los cambios en las políticas medioambientales, los impactos reputacionales, las innovaciones tecnológicas y los cambios en las preferencias de los mercados y en las normas sociales.

Esta entrada resume los principales resultados de la encuesta que hemos conducido. La primera entre bancos uruguayos (públicos y privados) en materia de sostenibilidad. La muestra incluyó al principal banco público del país y a seis bancos privados, alcanzando un nivel de representatividad significativo (más del 90% de los depósitos del sistema).

Hay que tener en cuenta que BID Invest ya realizó tres veces esta encuesta en Argentina y la estará implementando en otros países de la región, lo que permite comparar resultados. También que Uruguay está en un estado más inicial que sus pares del cono sur (Argentina, Paraguay e incluso Brasil) en lo que respecta al desarrollo de las finanzas sostenibles.

Los bancos uruguayos demuestran mayor avance en su conocimiento de la temática y los Principios de Ecuador (86%), el marco de referencia ASG para las instituciones bancarias de la región. Un mayor dominio es necesario para su adopción, y solo un 29% ya los ha adoptado, superior al 10% que mostraba el sistema argentino en sus inicios.

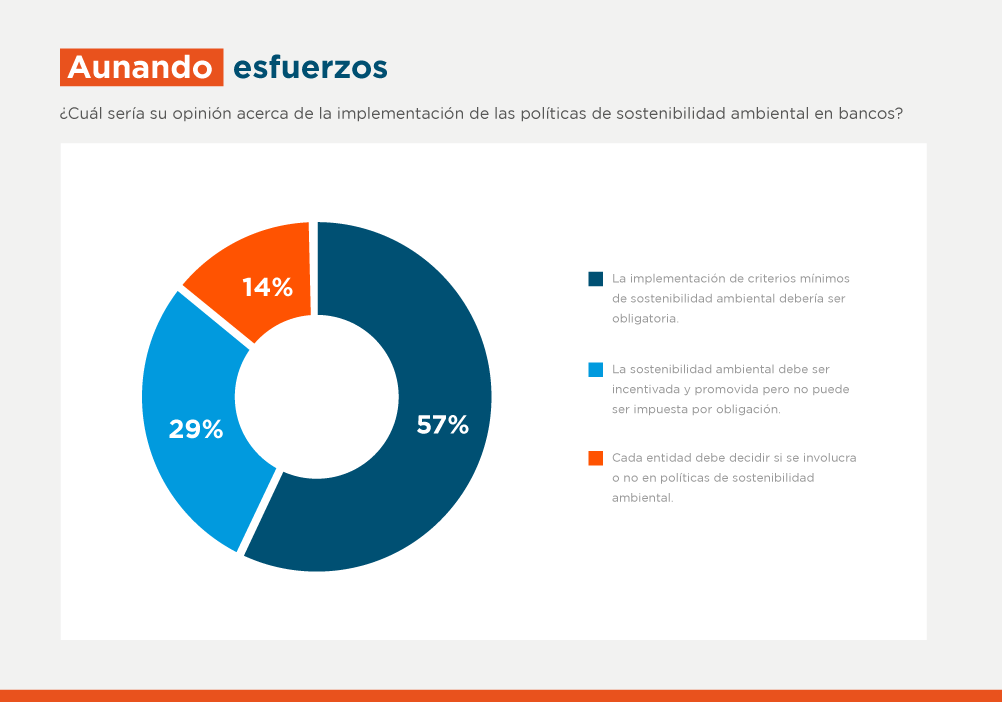

Al igual que ocurre en otros países de la región, una conclusión de gran interés se desprende en cuanto a la aplicación de criterios de sostenibilidad en los bancos: el 57% de los encuestados entiende que un mínimo de criterios debería ser obligatorio, mientras que un 29% apunta que la política de sostenibilidad debe ser incentivada y promovida por el regulador, pero no impuesta por obligación.

Asimismo, y señal de su interés, la mayoría de los bancos uruguayos (71%) ya constituyó un equipo para supervisar cuestiones ASG. No obstante, se trata de equipos multidisciplinarios con poca experiencia particular en el tema. En lo que respecta a listas de exclusión, han empezado a aplicarlas, pero no hay homogeneidad en esas listas ni hay un uso extensivo de sistemas de gestión de riesgos ASG.

En cuanto a la consideración de aspectos ASG en el análisis de operaciones, si se considera el momento actual, los bancos uruguayos están más atrás que sus pares regionales. El 57% manifiesta que se están evaluando o se han tomado en cuenta en algunas operaciones. Sin embargo, un 71% de los encuestados no los tiene definidos al momento de otorgar un crédito y sólo el 43% dice haber adoptado en su totalidad un sistema de análisis de riesgos ambientales y sociales por escrito.

De todo esto se desprende que los bancos uruguayos han avanzado significativamente en la gestión de los riesgos ASG en su operativa interna, destacándose en algunos casos la gestión de sus cadenas de proveedores baja una óptica sustentable. No obstante, estos avances no se reflejan en la gestión de sus carteras de crédito; lo que es tanto una gran oportunidad como una necesidad para que los bancos acompañen las necesidades de financiamiento que requiere esta década. ¿Vamos por buen camino? Sí, claro.

Aún cuando un 57% de los bancos responde realizar informes de sostenibilidad, para la totalidad de esos informes, no se observa una taxonomía de la cartera de créditos otorgados ni una asociación de productos comerciales diferenciales ofrecidos (verdes, sociales o sustentables) con su correspondiente gestión de riesgos ASG o su contribución a objetivos de desarrollo (ODSs). No todos los bancos llevan un registro de los créditos que otorgan y que se vinculan a temas ASG, y solo se detecta un caso con una clara taxonomía de su cartera de préstamos.

Es posible concluir que para el desarrollo de las finanzas sostenibles en Uruguay en particular lo que más urge es unir esfuerzos y homogeneizar criterios. La inversión pública sola no alcanzará para cumplir estas metas, y por eso es fundamental impulsar una hoja de ruta de finanzas sostenibles; y para esto, el país se encuentra en un momento muy oportuno.

El reciente lanzamiento de una Mesa de Finanzas Sostenible Público Privada uniendo a actores de los sectores público y privado contribuirá en ese sentido a traccionar a todo el sector bajo los mismos intereses. En la misma línea, los esfuerzos del soberano por desarrollar un bono como puede ser el SLB complementan y fortalecen la transversalización de la política climática al tiempo que envía una señal a todas las instituciones del sistema. Apoyados incluso desde la academia, con el desarrollo de la Unidad Académica de Finanzas Sostenibles en la Maestría en Finanzas de la Facultad de Ciencias Económicas y Administración de la Universidad de la República.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse