De vendedora de arepas a dueña de restaurante: cómo ayudar a las empresarias a crecer

Vender arepas en las calles de Colombia o pupusas en El Salvador nunca ha sido un negocio fácil. En los tiempos de pandemia, se ha convertido en una labor no sólo complicada, sino peligrosa.

Sin embargo, estos tipos de negocios informales son claves para las economías de América Latina y el Caribe (ALC), y foco de preocupación: en torno a la mitad de micro-empresarios en la región son mujeres, cuyos ingresos por actividades informales son claves para mantener a sus familias en momentos de incertidumbre, contracción económica y despidos.

La vendedora informal que pasa todo el día en la calle es el paradigma del micro-empresario latino. Si uno pregunta a cualquier vendedora de arepas en Colombia, o a una vendedora de las similares pupusas de El Salvador, estas mujeres tienen un plan de negocios muy claro: llegar a ser capaces, algún día, de montar su propia tienda o restaurante, y crear empleo para otros.

En ALC, como en otros lugares, la fórmula clave para ayudar a las empresarias a crecer y empoderarlas para desarrollar sus negocios es proporcionar financiamiento al tiempo que se proporciona capacitación. Y una idea fundamental está ganando terreno: la necesidad de ayudar a las empresarias a digitalizar sus operaciones, a usar los canales de Internet, el Whatsapp, el email y las páginas web para recibir pedidos, concertar entregas y operar con seguridad en la nueva normalidad del COVID-19.

El Fondo Monetario Internacional estima que la economía colombiana se contraerá un 8,2% este año y repuntará sólo un 4% en 2021; para El Salvador, las estimaciones son de una caída del 5,4% y expansión del 3,7%, respectivamente. Aunque la crisis afecta a todos, el impacto será mucho mayor en el caso de las micro, pequeñas y medianas empresas (MIPYME), que representan alrededor del 35% del PIB colombiano pero están expuestas por su grado de informalidad y dependencia de sectores más golpeados como el comercio, restaurantes y turismo; en El Salvador, donde el 90% de las firmas son micro o pequeñas, la situación es aún más dramática.

Según un sondeo realizado por la Asociación Colombiana de las Micro, Pequeñas y Medianas Empresas (ACOPI), el 45% de las MIPYME vio reducidos sus ingresos en más del 75% en julio de 2020, respecto al mismo mes de 2019. El gobierno colombiano ha tomado una serie de medidas para apoyar el financiamiento de este tipo de empresas, particularmente si son empresas lideradas por mujeres, considerando la brecha de género existente en el país y que el 38% de los propietarios de micronegocios son mujeres en 2019.

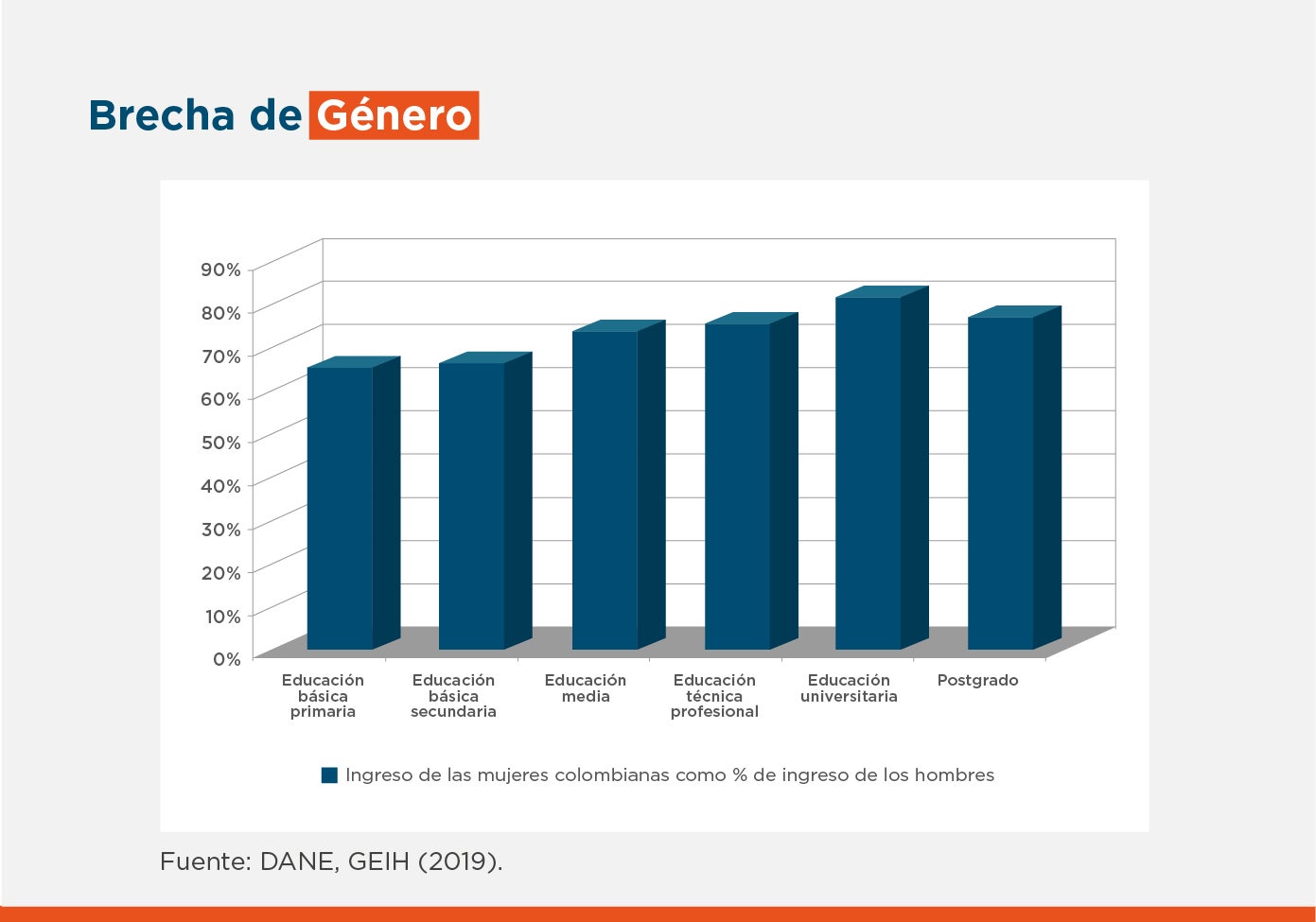

Hay que tener en cuenta que la tasa de paro femenina en Colombia es bastante superior a la masculina; las mujeres tienen menos acceso al crédito a pesar de su, en general, mejor comportamiento crediticio; y los ingresos de las mujeres en todos los grupos de edad y educación son inferiores a los de los hombres.

Una posible respuesta a estos problemas viene de Banco W. Con sede en Cali, este banco planea emitir un bono de género para recaudar fondos que se dedicarán a promover el micro empresariado femenino, similar a los lanzados en meses recientes por Banistmo y Davivienda. De hecho, la transacción de Banco W, con apoyo de BID Invest, sería la primera emisión temática con enfoque en microempresas liderada por mujeres en Colombia.

Un punto a destacar de la operativa de Banco W es que, al ser un banco de microfinanzas, opera con frecuencia con mujeres que están mayormente en la informalidad, sin una empresa registrada oficialmente. Ello hace que para asegurarse de que sus fondos llegan a las personas para quienes están destinadas dependa del trabajo de calle de sus analistas, con visitas presenciales.

Si en Colombia Banco W puede ayudar a las vendedoras de arepas, Banco BAC Credomatic de El Salvador puede ayudar a las vendedoras de pupusas. En aquel país, el 76% de las empresas pequeñas no usan Internet, y el 92% de las micro y pequeñas no han usado la red para mejorar su operativa durante el pasado año, a pesar de la pandemia y consiguiente distanciamiento social.

Al igual que en Colombia, el panorama en El Salvador es peor para las empresarias, que usan el Internet aún menos – un 84% de las pequeñas empresarias no lo usan en sus negocios, en comparación con el 66% de los pequeños empresarios masculinos.

Con la misma visión de Banco W de apoyar a la mujer emprendedora pero más centrada en la pequeña empresaria, BAC ha creado el programa Mujer Acelera, también con apoyo de BID Invest, que buscar ayudar a mujeres que ya llevan empresas. La idea es que las empresarias de la región se capaciten, con foco en la tan necesaria digitalización y usar los recursos disponibles para minimizar los efectos del distanciamiento social en los negocios.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse