El auge del capital paciente: Mercados de capitales y crédito privado en América Latina

El crédito privado ha experimentado un reciente y súbito aumento en América Latina y el Caribe (ALC), a medida que el llamado capital "paciente" llega a algunas de las empresas más interesantes de la región.

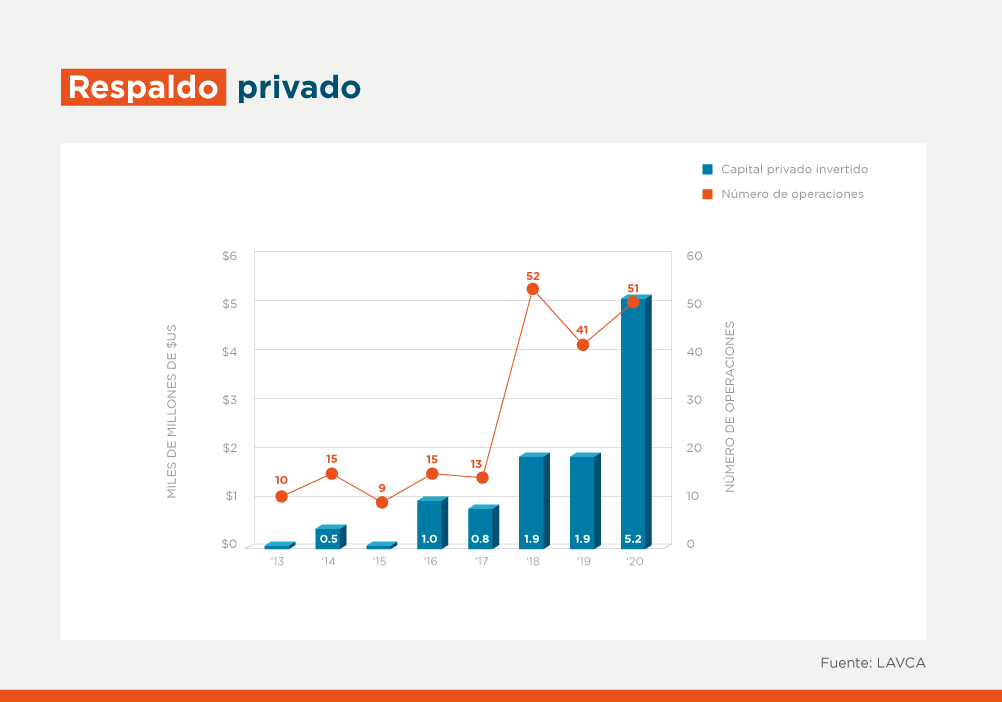

LAVCA, la asociación para la inversión de capital privado en la región, estima que las inversiones de crédito privado alcanzaron un récord de US$5.200 millones a través de 51 operaciones en 2020. En 2020, los fondos de crédito privados levantaron alrededor de US$1.400 millones en seis fondos que representan el 20% del capital recaudado en la región, lo que implica un crecimiento del 94,3% desde 2019.

Pero, ¿qué es exactamente el crédito privado y cuál es la oportunidad para ALC? Y ¿cómo encaja el capital paciente en este escenario?

El crédito privado incluye una gama muy amplia de estrategias crediticias, que van desde los préstamos no sujetos a las condiciones tradicionales para empresas de mediana capitalización y corporaciones hasta las estrategias de financiamiento intermedio con características de deuda y capital. Algunos caracterizan el crédito privado como un financiamiento a medida, en el que la personalización puede incluir múltiples y diferentes combinaciones, incluyendo tenores más prolongados, períodos de gracia ajustados al ciclo empresarial y requisitos de garantía más flexibles.

Estas formas de financiamiento a medida, de medio y largo plazo, pueden proporcionar fondos estructurados para la expansión con el objetivo de apoyar a empresas medianas bien establecidas que, a pesar de tener un buen modelo de negocios con potencial de expansión, no pueden acceder a un adecuado financiamiento bancario o a los mercados de capitales.

En ALC se ha producido un subidón en las estrategias de endeudamiento, que van desde los préstamos canjeables por capital hasta el financiamiento intermedio para empresas medianas que carecen de crédito bancario en condiciones adecuadas, pasando por fondos que invierten en títulos de crédito —certificados de préstamo sin garantía— u otras estrategias especializadas. Aumentar la disponibilidad de financiamiento personalizado de deuda privada para empresas medianas de alto crecimiento en ALC puede ser una buena forma de ayudarlas a ampliar su capacidad de producción y mejorar su productividad.

Además, algunos fondos de crédito podrían proporcionar soluciones financieras estructuradas para compensar la falta de acceso al capital de largo plazo, ofreciendo, por ejemplo, soluciones de deuda canjeable por capital. En la estructura de capital de una empresa, esas estrategias de deuda podrían ubicarse dentro del espectro entre la deuda y el capital, y proporcionar el tan necesario capital "paciente" sin dilución.

El capital paciente apoya la expansión de las empresas del mercado medio y permite impulsar la creación de empleo y respaldar la modernización de las industrias locales, lo cual es clave para el desarrollo y la mejora de los estándares de vida.

Además, los fondos de crédito privados se están convirtiendo en una opción de inversión atractiva para los inversores institucionales, que cada vez se inclinan más por los títulos de deuda alternativos debido al bajo rendimiento de los activos de renta fija tradicionales. En este sentido, aunque los inversores pueden disfrutar de un margen alcista limitado en comparación con las inversiones de capital privado, también cuentan con protección a la baja, así como con una estructura de salida que no depende de los caprichos del mercado, como sucede en el caso de los activos de capital. Todo ello hace que estas estrategias sean atractivas desde la perspectiva de una cartera institucional.

Las repercusiones económicas de la pandemia han llevado a algunos de los prestamistas más tradicionales a restringir los préstamos a las empresas, ya que tienden a operar de forma conservadora en situaciones de crisis y esto, a veces, reduce el acceso al crédito. En este contexto, los fondos de crédito privados constituyen una opción para reducir la falta de acceso a los préstamos de mediano y largo plazo (que tradicionalmente han sido escasos) y proporcionan soluciones financieras más adaptadas y personalizadas que las que ofrecen los bancos comerciales. De ese modo, permiten que las empresas realicen las inversiones que necesitan para relanzar su negocio, apoyar el crecimiento y mejorar los resultados a largo plazo.

BID Invest ha apoyado y promovido una serie de vehículos de este tipo en los últimos años invirtiendo en fondos regionales, como el Fondo de Financiamiento en Moneda Local II, el Fondo de Crecimiento Microfinanciero, Kandeo 3D, Victory Park Capital, LAC Venture Debt Growth Fund y el Fondo de Inversión HMC Deuda Privada Andina. También ha invertido en fondos locales como el Adobe Social Mezzanine Fund I, Mezzanine Mexico Uno y Capital Indigo Private Debt en México y Patria Structured Credit Fund en Brasil.

Esperamos ver un aumento de los fondos de crédito privados, incluidas las soluciones híbridas con componentes de mercados de capitales en toda ALC. Desde la perspectiva del inversor, se trata de una clase de activos bastante nueva en ALC que tiene un gran potencial para generar rentabilidad con un impacto positivo en el desarrollo. Mientras que, para las empresas en las que se invierte, esta clase de activos ofrece un capital de expansión con condiciones que no se encuentran fácilmente disponibles en el mercado, para los inversores supone una oportunidad de entrar en un nuevo negocio en lo que probablemente sean las fases iniciales de un sector.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse