Cómo reenganchar las cadenas de suministro usando financiamiento al comercio

Con las sociedades y economías mundiales golpeadas por el COVID-19, la compleja red de cadenas de suministro comercial se ha tensado más que nunca. Ha llegado el momento ser creativos en el mundo del financiamiento al comercio.

Debemos entender que el impacto de las contracciones económicas y los frenos al comercio sobre las empresas de América Latina y el Caribe (ALC) ha sido profundo y se ha visto intensificado por una contracción en la disponibilidad de financiamiento que ha afectado especialmente a los mercados emergentes y al eslabón mas débil de las cadenas de valor, las MIPYME.

Las cadenas de valor locales y globales están integradas por un gran número de empresas, en su gran mayoría MIPYME. Pongamos el caso de una camiseta comprada en una tienda: esa camiseta ha sido adquirida por el dueño de la tienda al productor de camisetas; éste, a su vez, tuvo que pagar a sus proveedores de textiles, de tintes, y logística, que a su vez tuvieron que pagar a sus propios proveedores.

Estas cadenas comerciales incluyen múltiples pagos y cobros que han sido frenados o retrasados por la crisis relacionada con la pandemia y los periodos extendidos de inactividad comercial asociados, que han afectado los ingresos y la solvencia tanto de las empresas grandes como de las pequeñas.

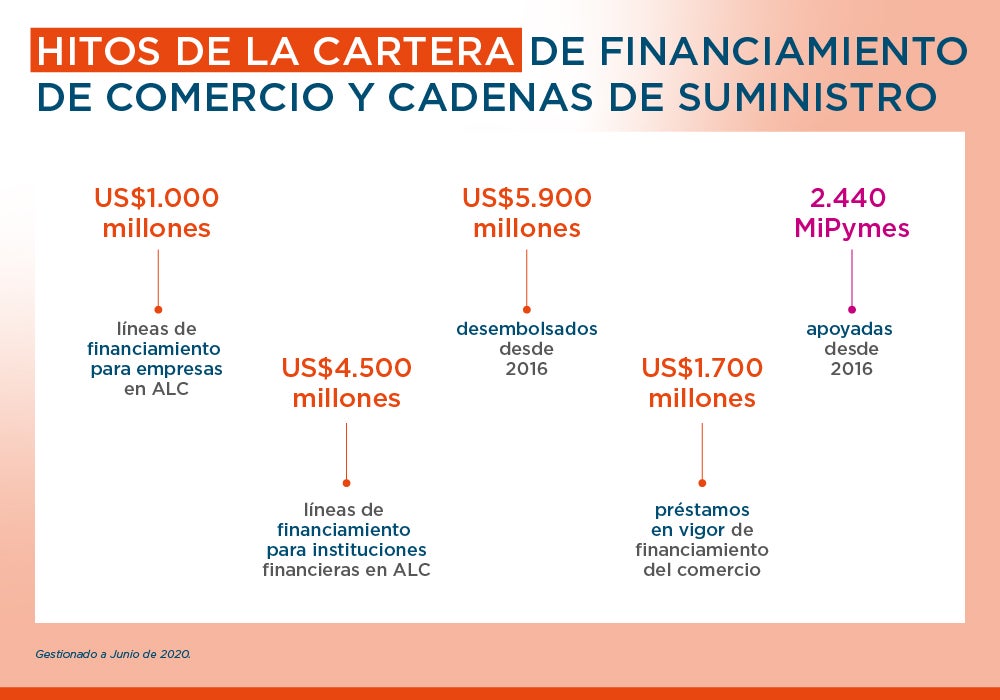

Las MIPYME están siendo especialmente vulnerables a esta coyuntura, ya que carecen del músculo financiero, la cuota de mercado y el poder de negociación necesarios para hacer frente a esta situación. En este contexto, BID Invest, la parte del grupo BID que se enfoca en el sector privado, está centrando gran parte de sus esfuerzos para paliar los efectos de la crisis en potenciar el acceso al financiamiento para las MIPYME y los países de ALC más impactados por la falta de financiamiento y liquidez, a través de préstamos y garantías de crédito de corto plazo, así como asistencia técnica.

En particular, BID Invest está buscando aprovechar el ascenso de las fintechs, nuevas compañías del sector financiero con sus operaciones basadas en la nube, y bancos locales para trabajar con ellos en la entrega de soluciones de factoraje inverso, un concepto mucho más sencillo de lo que parece.

Volvamos al ejemplo de las camisetas, que han sido transportadas desde la fábrica hasta los puntos de venta por, pongamos, una compañía que se llama Transportes Pepe. Esta compañía presenta una factura; el fabricante de camisetas se compromete a pagar la factura en 120 días, un periodo de cobro estándar para un proveedor.

Con esa declaración, Transportes Pepe puede cobrar (“descontar”) la factura confirmada y aceptada por su cliente (la empresa ancla) por anticipado a través de la fintech, bajo la línea de factoraje inverso de BID Invest. El coste de dicha operación es significativamente mejor al que el proveedor puede acceder directamente, ya que el riesgo de operación se basa en el de la empresa ancla.

Alternativamente, transportes Pepe también puede esperar 120 días y cobrar el total de la factura del fabricante. Pero, en una economía interconectada con muchos actores, cobros y pagos, es muy frecuente que sea más conveniente “descontar” la factura para el proveedor, que de ese modo puede también hacer frente a sus pagos anticipadamente.

El factoraje inverso es una alternativa competitiva, eficiente e inmediata a otros tipos de financiamiento menos disponibles en el mercado para las MIPYME. A través de este instrumento, BID Invest busca la expansión, aceleración y democratización del acceso al crédito para las MIPYME que conforman las cadenas de valor de grandes empresas.

Como ejemplos, a través de una alianza con el Consejo Mexicano de Negocios, BID Invest busca ofrecer factoraje inverso a MIPYME en México. Igualmente, BID Invest ha aprobado un incremento del límite de su programa de apoyo al comercio exterior a través de bancos, el Trade Finance Facilitation Program (TFFP), que este año celebra su 15 aniversario, de US$1.500 millones a US$3.000 millones este año.

También destacan otros productos de financiamiento de cuentas por cobrar, que resultan en descuentos de derechos de crédito relacionados con, por ejemplo, facturas de electricidad o compras de móviles.

Hay que tener en cuenta que el financiamiento de cuentas por cobrar mejora el manejo del flujo de efectivo proveniente de los bienes y servicios tanto para el comprador como el vendedor, resultando un impacto positivo en los resultados netos de ambos. Un punto adicional de interés es que crea una mayor disponibilidad de crédito al monetizar las cuentas por cobrar, recibiéndose efectivo que se puede poner nuevamente a trabajar sin incurrirse en un endeudamiento adicional.

Esta tarea se está haciendo en colaboración con numerosos bancos de la región, que juegan un papel determinante dentro del equilibrio inestable que caracteriza las operaciones de comercio.

¿TE GUSTA LO QUE ACABAS DE LEER?

Suscríbase a nuestra newsletter para mantenerse informado sobre las últimas noticias de BID Invest, publicaciones de blog, próximos eventos y para obtener más información sobre áreas específicas de interés.

Suscribirse